Mi várható a lakáshitelek kamatainál?

- Budaörsi INFÓ

- 2023 július 08.

(Budaörs, 2023. július 8. – Budaörsi Infó/Kiszámoló) A 2023-as év második felének hitelpiacát a CSOK-kal és babaváró hitellel kapcsolatos változások nagy mértékben fogják meghatározni. Arra számítok, hogy a jövőre kivezetésre kerülő állami támogatások előrehozott ingatlanvásárlások és hitelfelvételek sorát szülik majd. Sok kérdést kapok ebben a témában.

Főleg a „csak CSOK” igénylők számára elérhető állami támogatások (tulajdonszerzési illeték elengedése, áfa-visszatérítés, otthonteremtő kölcsön) sorsára leszek nagyon kíváncsi. Tervezek írni ezekről a változásokról és azok várható hatásairól, de egyenlőre túl sok még a kérdőjel. Várok még egy kicsit, hátha ezek némelyike kiegyenesedik záros határidőn belül.

Van egy másik slágerkérdés, amit régebb óta és gyakrabban kapok meg: Mikor és mennyit csökkenek majd a lakáshitel kamatok? A rövid válaszom az, hogy nem tudom. Amennyiben csak ennyit írnék, nagyon rövid lenne ez a cikk, ezért kifejtem bővebben.

Banki forrásköltségek

Május végén kezdte meg a jegybank a kamatsáv csökkentését. Egyelőre az alapkamat nem változott. A kamatsáv teteje azonban több lépésben csökkent. Amióta a bankok az egy éves és rövidebb kamatperiódusú jelzáloghiteleket kivezették a kínálatukból, nincs olyan lakáshitel, amelynek az árazását az éppen aktuális alapkamat határozná meg.

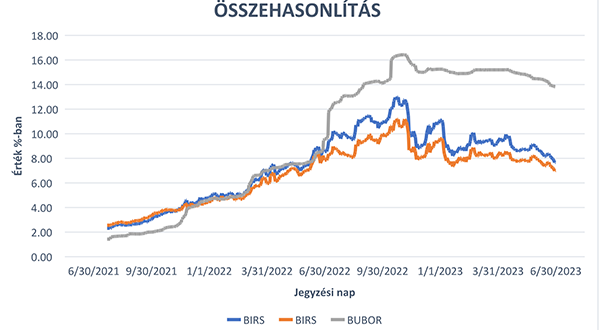

A végig fix, a 10 évre és az 5 évre rögzített hitelek kamatát a banki forrásköltségek jövőbeli alakulásával kapcsolatos piaci várakozások mozgatják. A következő ábrán az egy, öt és tízéves kamatperiódusú hitelek referenciamutatóit láthatjátok.

Forrás: www.mnb.hu

Több hasznos következtetést is levonhatunk a fenti értékekből:

– A trendfordulón (kamatemelkedés helyett kamatcsökkenés) úgy tűnik, hogy már tavaly november óta túl vagyunk.

– Az éven belüli és az éven túli bankközi kamatok hosszú távú trendjeikben ugyan megegyeznek, de messze nem járnak kéz a kézben egymással.

– A piac egyértelműen a kamatok csökkenésére számít hosszútávon. Ennek köszönhetően 2022 nyara óta elszakadt egymástól az éves és az éven túli hitelek forrásköltsége.

Azt, hogy a banki forrásköltségek milyen ütemben csökkenhetnek majd, egyértelműen az infláció alakulása fogja meghatározni. Az infláció megtörésére való törekvés minden egyéb szempontot felülír a jegybank kamatpolitikájában. Mindeközben hosszútávon annak az anomáliának is meg kell szűnnie, hogy a kamatok alacsonyabbak, mint az infláció. Mindebből kiindulva a banki hitelkamatokat meghatározó forrásköltségek az inflációt követő, de annál lassabb ütemű csökkenésére lehet számítani.

Kamatfelár

A banki hitelkamatokat a forrásköltségeken felül még egy tényező határozza meg: a bankok által alkalmazott kamatfelár. Idén több hosszabb időszak is volt, amikor az aktuális forrásköltség alatt kvázi a hitelezés profitjáról lemondva finanszírozott több pénzintézet.

Május 30-án például a hivatalos 10 éves BIRS fixing 8,1% volt, mégis több pénzintézet adott májusban bizonyos – leginkább havi jóváíráshoz kapcsolódó – feltételekkel 8%-nál alacsonyabb kamattal hitelt.

A jelenlegi, kvázi veszteséges hitelezésnek két oka van – ezek megszűnésével a forrásköltségek és a hitelkamatok közti kamatmarzs növekedése várható:

… egyrészt veszteségesen hitelezni kisebb veszteség, mint egyáltalán nem hitelezni. A jelzáloghitel piac 60%-os visszaesése mellett minden új ügylet ajándék.

… másrészt a hitelpiac veszteséges ugyan, a betéti piac azonban soha nem látott extraprofitot termel. 17%-os „overnight” kamat mellett a bankok többsége 0,1%-os látra szóló betéti kamatot fizet. Az egyik leghatékonyabb módja pedig annak, hogy új „hűséges” betéteseket szerezzenek a bankok, ha hitelt adnak nekik. Ha pedig egy magas jövedelmű ügyfél adott bankhoz csábításához az kell, hogy a neki adott hitelen csak keveset keressen a pénzintézet, akkor azt most simán megéri bevállalni.

Békeidőkben a kamatfelár 200 és 350 között szokott lenni. A jelenlegi 0-150 közötti szintekről várhatóan ebbe a sávba fognak emelkedni a kamatfelárak. Ahogy az alapkamat csökkenni kezd, és a napi kamat és az alapkamat közti különbség is eltűnik, ez az extraprofit is elpárolog. A bankok pedig „kénytelenek lesznek” visszaépíteni a megszokott kamatfelárakat.

A jövőidő itt nem is feltétlenül indokolt. A tíz éves BIRS az elmúlt hónapban közel száz bázisponttal csökkent (7,99 helyett 7,02%), eközben a legkedvezőbb elérhető lakáshitel kamat 7,9%-ról „csak” 7,69%-ra mérséklődött.

Hitelkamatok

= forrásköltség + kamatfelár

A hitelkamatok 2021 nyarától kezdődően lassabb ütemben nőttek, mint az a banki forrásköltségek alakulásából következett volna. Én a hegycsúcs túloldalán még enyhébb lankára számítok. A forrásköltségek eleve lassan csökkenek majd, mint az infláció. A bankok pedig a hitelezés nyereségességének visszaépítése jegyében akár 200-250 bázispontos forrásköltség csökkenést is benyelhetnek. Arra is reális esély van, hogy lesz olyan bank, ahol az ügyfélszerzés továbbra fontosabb szempont lesz, mint a nyereség, és ennek köszönhetően a többi pénzintézetnél olcsóbban árazzák majd a hiteleiket.

Persze bármikor történhet olyan változás, ami teljesen más pályára állítja a hitelkamatokat…

Néhány tanácsok hitelfelvételt fontolgatóknak:

– Érdemes-e most lakáshitelt felvenni, vagy várjuk meg a kamatcsökkenési hullám alját? Csökkenő lakáshitel-kamatok mellett az ingatlanárak mindig emelkedni szoktak. Amennyiben van a piacon olyan ingatlan, amit a jelenlegi áron szívesen megvennénk, vegyük meg most. A most felvett drágább hitelt pedig, ha csökkenek a kamatok, később cseréljük olcsóbbra.

– Igényeljünk most a CSOK-ot (+ kapcsolódó támogatásokat) és vegyünk fel lakáshitelt vagy várjunk a kamatcsökkenésre és engedjük el a visszavont állami juttatásokat? Igényeljünk most CSOK-kal! Később, ha várakozásoknak megfelelően csökkenek a kamatok, a nem kamattámogatott hitelünket cseréljük olcsóbbra!

– Csak akkor vegyünk fel hitelt, ha a jelenlegi kamatok melletti törlesztőrészletet hosszú távon is fizetni tudjuk! Csak annyi hitelt vegyünk fel, amire igaz az előbbi állítás. Hiába valószínű, hogy a kamatok csökkeni fognak, nincs rá garancia, hogy ez biztosan bekövetkezik.

Hitelajánlatot úgy válasszunk, hogy azt költséghatékonyan lehessen később olcsóbbra cserélni. Vagyis olyan hitelt válasszunk, ahol alacsony lesz az előtörlesztés költsége.

– Azért vegyünk fel legalább tíz évre rögzített kamatú hitelt, mert jelenleg ezek a legolcsóbbak. Lehetne úgy gondolkodni, hogy az öt éves kamatrögzítés azért jó megoldás, mert ugyan az első kamatperiódusban drágább, de a másodikban hitelcsere nélkül is várhatóan olcsóbb lesz, mint a hosszabb időre rögzített kamatú. Én két okból sem tartom ezt jó megfejtésnek. Egyrészt nincs garancia arra, hogy a kamatforduló nem épp egy, a mostanihoz hasonló magas banki forrásköltségekkel terhelt időszakra esik majd. Másrészt, ha jelentősen csökkennek a kamatok öt éven belül, akkor a rövidebb kamatperiódusú hitelt is érdemes lesz olcsóbbra cserélni már a kamatperiódusforduló előtt. Akkor pedig inkább indítsunk a legolcsóbb hitellel és később, ha jobb alternatíva adódik, cseréljük le a hitelt!

Érdemes-e a most lehető legtöbb lakáshitelt felvenni? A kérdés létjogosultságát a hitelkamatoknál magasabb infláció és állampapírhozamok adják. Igen, jelenleg megéri az önerőnk egy részéből inkább állampapírt venni. Sőt, akár szabadfelhasználású hitelekből is megéri kihasználni ezt a ritka relációt. De csak akkor, ha a felvett hitelt, vagy megmaradt önerőt biztosan nem másra költjük. Valamint, ha az infláció a hitel kamata alá csökken, akkor az állampapírokat visszaváltjuk és előtörlesztjük a hitelt.

Mindenképpen javaslom egy független hitelszakértő közreműködésének igénybevételét!

(Budaörsi Infó/Kiszámoló)

facebook:

0 Komment